每一次銀行的倒閉都像是一顆重磅炸彈,震撼著市場的信心,引發著人們對於金融穩定的深刻思考。

據路透社報道,當地時間4月26日,美國聯邦存款保險公司(Federal Deposit Insurance Corp)宣布,賓夕法尼亞州監管機構關閉了總部位於費城的美國共和第一銀行(Republic First Bank),並同意將其出售給富爾頓銀行(Fulton Bank)。 該銀行成為了美國2024年第一家倒閉的銀行,上一家破產的銀行是總部設在艾奧瓦州索克城,於去年11月破產的公民銀行。

該銀行的突然倒閉,它背後所折射出的區域銀行危機,似乎在告訴我們, 去年的銀行破產潮可能只是序幕。

資產規模60億美元

對於這個銀行名字,乍一聽,有些或許人會隱隱覺得: 它難道不是去年已經「爆」嗎?

對於這個錯覺,其實也不奇怪。

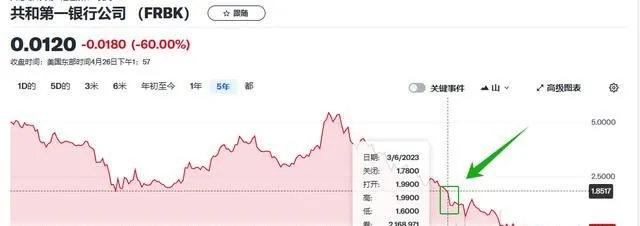

此前不少投資者常常將 共和第一銀行(Republic First Bank) 與去年5月倒閉並被摩根大通收購的全美第14大銀行 第一共和銀行(First Republic Bank) 混淆,在那波美國區域性銀行危機爆發時,牽連 共和第一銀行(Republic First Bank)遭到投資者的拋售, 在2023年3月直接暴跌40%,甚至該銀行行長都親自出面辟謠。

當時行長聲明稱,兩家銀行業務並不相同,Republic First的客戶主要是企業和零售客戶,而First Republic主要向富裕人士提供貸款。

「我們以抵押品和現金流為抵押貸款,向能夠償還債務的盈利公司提供貸款,而且我們通常有個人擔保。」

數據顯示,截至1月31日,共和第一銀行總資產約為60億美元(約合人民幣434億元),存款總額約為40億美元約合人民幣290億元)。鑒於共和銀行倒閉,預計存款保險基金損失將達到6.67億美元。 基於這一情況,FDIC認為相較於其他備選方案,由富爾敦銀行收購是成本最低的解決方案。

富爾敦銀行在一份聲明中表示, 除存款外,美國共和銀行還擁有約13億美元的借款和其他負債。

美國聯邦存款保險公司稱,美國共和第一銀行成為美國在2024年第一家倒閉的銀行。該機構的存款保險將為每位儲戶提供高達25萬美元的保障。

實際,共和第一銀行的倒下並非毫無征兆。 早在去年,該銀行就已經面臨成本上升和盈利壓力的雙重困境。

2023年7月,美國共和銀行面臨存款下降和抵押貸款業務價值降低的雙重挑戰。年底時,銀行曾與喬治·諾克羅斯等投資者達成協定,但協定於2024年2月終止。隨後,美國聯邦存款保險公司恢復了對銀行的查封和出售程式。

市場層面,美國共和銀行的股票已於2023年8月從納斯達克退市,目前在OTC市場交易。其股價從今年年初的2美元一路暴跌至1美分左右,總市值已低於200萬美元。

美國多家銀行利潤大幅下降

美國地區銀行在經歷去年破產風波後,繼續面臨營運壓力,可能需出售資產以穩定資產負債表。

美聯儲警告,商業地產和消費貸款風險較高的銀行可能遭受更大損失。 SPDR標普區域銀行ETF年內下跌13%,顯著落後於大型銀行。

多家地區銀行公布的財報顯示利潤大幅下降,主要由於凈利息收入受到存款成本上升的侵蝕,貸款需求也因高利率受到抑制。其中,PNC Financial,Citizen Financial,M&T Bank和美國合眾銀行降幅均超過20%。

盡管美聯儲的政策對大銀行也構成挑戰,但大型銀行因業務範圍廣泛而更具抗壓能力。 去年矽谷銀行等倒閉後,客戶資金流向大型電腦構。美聯儲已關閉旨在滿足流動性需求的銀行定期融資計劃(BTFP)。

商業地產沖擊可能持續,地區銀行預計將留出更多資金彌補潛在損失,並可能出售更多房地產貸款。美聯儲報告提到商業地產價值下降風險,包括消費者債務拖欠增加。國際貨幣基金組織指出, 不良商業地產貸款比例翻倍至0.81%。標普全球評級下調五家美國銀行前景,擔憂商業地產市場壓力。

美聯儲副主席巴爾強調,監管機構正密切關註商業地產貸款風險,要求銀行加強風險管理。分析師預計, 銀行業對商業地產的敞口不太可能引發更大動蕩,但挑戰依舊存在。